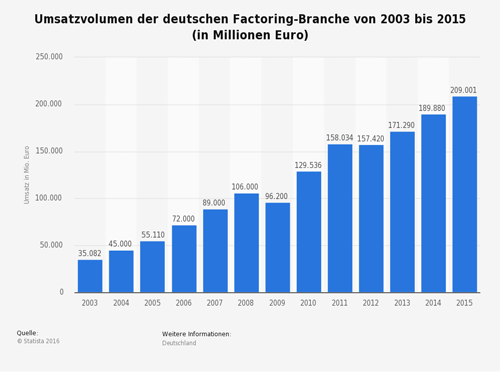

Was ist Factoring

Eine einfache, aber beliebte Art die eigene Liquidität zu steigern, stellt das Factoring dar. Die Definition von Factoring ist relativ einfach gefunden. Ein Unternehmen verkauft beim Factoring die Forderungen der eigenen Kunden und ist somit der Factoringnehmer. Gekauft werden die Kundenforderungen von verschiedenen Kreditinstituten, auch Factor genannt. Der große Vorteil bei dieser Finanzierungsmethode ist der schnelle Finanzierungseffekt. Das eigene Unternehmen erhält das Geld für die Kundenforderungen somit wesentlich schneller, als wenn es auf die Zahlungseingänge wartet. Durch die schnelle Finanzierung entsteht ein Finanzierungsspielraum, der wiederum genutzt werden kann. Es können zum Beispiel eigene ausstehende Schulden getilgt werden. Der Weiteren können bei Lieferantenrechnungen aufgrund der schnelleren Zahlungsmöglichkeit Skonti gezogen werden. Durch das Outsourcen des Forderungsmanagement werden zudem Fixkosten der Buchhaltung gespart.

Unterscheidung des Factorings

Factoring ist jedoch nicht gleich Factoring. Es gibt verschiedene Arten zwischen den unterschieden wird. Zunächst wird zwischen echtem und unechtem Factoring unterschieden. Das echte Factoring stellt den Normalfall dar und wird von den meisten Unternehmen in Anspruch genommen. Beim echten Factoring übernimmt das Factoringunternehmen das Delkredererisiko. Das heißt der Factor übernimmt das Risiko des Unternehmens für den möglichen Forderungsausfall, falls Kunden nicht gewillt zu zahlen oder gar zahlungsunfähig sind. Das Gegenstück nimmt das unechte Factoring ein. Hier bleibt das Delkredererisiko beim Forderungsverkäufer bestehen und der Factor übernimmt lediglich die Aufgabe des Eintreibens der Forderung.

Eine weitere Unterscheidungsform beim Factoring sind das offene und das stille Factoring. Beim offenen Factoring wird der Kunde über die Abtretung der Forderung an ein Factoringunternehmen informiert. Der Kunde weiß somit Bescheid, dass die Zahlung der offenen Rechnung an den Factor getätigt werden muss. Beim stillen Factoring wird der Kunde über die Abtretung nicht informiert. Das Unternehmen gibt demnach die eingehende Zahlung an den Factor weiter.

Welche Kosten entstehen

Das Factoring übernimmt die Abwicklung der Forderungsaufnahme natürlich nicht umsonst. Die Gebühren errechnen sich an Hand verschiedener Faktoren. Wie oben dargestellt, übernimmt der Factor in vielen Fällen das Delkredererisiko, wodurch sich die Vergütung automatisch erhöht. Dazu kommen Kosten für die Übernahme des Forderungsmanagements, dass nun vollständig vom Factor übernommen. Die Höhe der Vergütung ist zudem abhängig von der Höhe des Forderungsumsatzes. Wie hoch die Factoringgebühr schlussendlich ist, müssen das Unternehmen und der Factor selbst aushandeln.

Leseempfehlungen

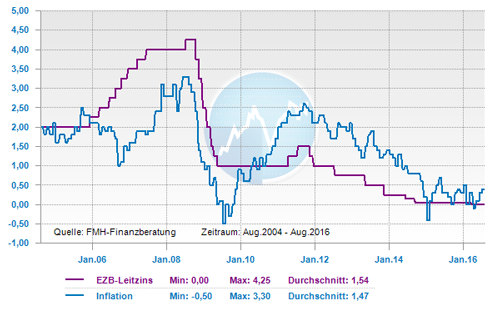

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:Trotz niedriger Zinsen sollten Baukredite genau geprüft werden

Fünf Schritte auf dem Weg zum passenden Ratenkredit

Das aktuelle Vorsorge-Handbuch