Nur 30 Prozent verfügen über eine betriebliche Altersvorsorge

Fast könnte man meinen, deutsche Unternehmen seien auf eine solche Flüsterkampagne hereingefallen: Nicht einmal 30 Prozent der deutschen Arbeitnehmer verfügen über eine betriebliche Absicherung – und leider nutzen junge Mitarbeiter diese Form der Altersvorsorge wenig, obwohl gerade sie schlechte Rentenperspektiven haben.

Was auffällt: Fast alle Großunternehmen bieten eine betriebliche Altersvorsorge (bAV) an, beim Mittelstand aber sieht es in dieser Hinsicht noch sehr bescheiden aus. Dabei ist die bAV gegenüber anderen Anlageformen recht günstig. Bei der wesentlich häufiger genutzten RiesterRente etwa können pro Jahr nur 2.100 Euro steuerbegünstigt angelegt werden, während die bAV derzeit einen Betrag von 4.704 Euro zulässt, wovon 2.904 Euro sozialversicherungsfrei bleiben. Mit allen steuerlichen Vergünstigungen sinkt das Nettoeinkommen des Arbeitnehmers bei einer bAV nur um rund die Hälfte des abgezogenen Bruttogehalts.

Attraktiv für Arbeitnehmer und Arbeitgeber

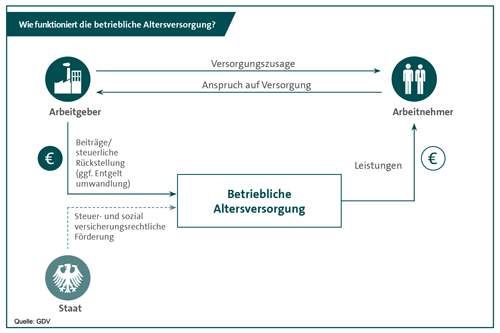

Die geringe Nutzerquote dieses Vorsorgemodells bleibt unverständlich. Umso attraktiver kann sich ein Unternehmen seinen Mitarbeitern präsentieren, wenn es diese Leistungen anbietet. Sowohl für Arbeitnehmer als auch für Arbeitgeber sind Betriebsrenten gegenüber anderen Vermögensbildungsoptionen oft vorteilhaft. Arbeitnehmer profitieren von einer Rentenanwartschaft, die nicht verfällt, über Insolvenzversicherungen abgesichert ist und daher kein finanzielles Risiko beinhaltet. Sie erhalten mit der Betriebsrente eine attraktive Ergänzung zur gesetzlichen Rentenversicherung.

Ein wichtiger Vorteil für Unternehmer liegt in der hohen Flexibilität des Modells. Da sich die Details durch innerbetriebliche Vereinbarungen umsetzen lassen, ergeben sich verglichen mit anderen Vermögensbildungsarten erweiterte Gestaltungsspielräume. Wir zeigen Ihnen gerne die verschiedenen Durchführungsmöglichkeiten.

Fünf Wege zur betrieblichen Altersversorgung

- Direktversicherung

Der Arbeitgeberschließt eine Lebensversicherung bei einem externen Unternehmen für seine Beschäftigten ab und zahlt Beiträge ein. - Pensionskasse

Diese Kassen sind selbstständige Versorgungseinrichtungen, die vom Arbeitgeber finanziert werden. - Unterstützungskasse

Sie unterliegen nicht der Versicherungsaufsicht und können ihr Vermögen frei investieren – was oft ein höheres Risiko beinhaltet. - Pensionsfonds

Diese Anlagegesellschaften investieren ihr Vermögen am Kapitalmarkt – ebenso wie bei Unterstützungskassen mit höherem Risiko. - Direkt- oder auch Pensionszusage

Das Unternehmen verpflichtet sich, bei Renteneintritt die vereinbarte Leistung auszuzahlen. Dafür muss der Arbeitgeber Rückstellungen bilden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:Was beim Jobwechsel bei der betrieblichen Altersversorgung zu beachten ist

BAV Höchstgrenzen

Rentenlücke ganz einfach und schnell errechnen

Keine Kommentare:

Kommentar veröffentlichen