Bei Immobilien mit Schenkung den Freibetrag mehrfach nutzen

Der steuerliche Unterschied zwischen einer Erbschaft und einer Schenkung ist nicht sehr groß. Dennoch sollten Immobilienbesitzer die Option einer Schenkung frühzeitig prüfen, um den Erben Forderungen des Finanzamts zu ersparen. Denn bei einer Schenkung kann der gesetzliche Steuerfreibetrag alle zehn Jahre erneut genutzt werden, womit die Steuerlast aufgeteilt werden kann. Dies gilt genauso, wenn der Erbfall zehn Jahre nach der Schenkung eintreten sollte. Eine weitere Möglichkeit besteht darin, die Immobilienvermögen gleich auf die Enkel zu überschreiben. Wer eine Generation überspringt, spart die Erbschaftsteuer einmal komplett.

Geschenkt oder vererbt

Für das Finanzamt macht es zunächst keinen Unterschied ob eine Schenkung oder Erbschaft vorliegt, denn bei der Erbschafts- und Schenkungsteuer gelten die gleichen Freibeträge. Die Steuerklassen und die Höhe der Freibeträge kann man sich hier ansehen. Als Eltern kann man eine Immobilie im Wert von bis zu 400.000 Euro steuerfrei an seine Kinder übertragen. Jedoch gibt es hier eine kleine Einschränkung, denn die Wohnfläche darf 200 Quadratmeter nicht überschreiten. Wenn die Wohnfläche größer ist, werden nur die 200 Quadratmeter steuerfrei angerechnet. Der überhängende Quadratmeteranteil wird dann besteuert. Bei Eheleuten und eingetragenen Lebenspartnern gibt es diese Wohnflächeneinschränkung nicht. Vorausgesetzt wird, dass die verschenkte oder vererbte Immobilie zu eigenen Wohnzwecken genutzt wird und den Lebensmittelpunkt darstellt. Sollen Lebensgefährten, entfernte Verwandte oder auch Freunde begünstigt werden, liegt der Freibetrag bei 20.000 Euro. Auch in diesen Fällen bleibt Erblassern durch eine Schenkung immerhin die Möglichkeit, die Vermögensaufteilung stärker in ihrem Sinne zu gestalten. Wichtig ist auch: Liegt kein Testament vor und gibt es mehrere Erben, wird der Nachlass zum gemeinschaftlichen Vermögen der Miterben. Sie bilden dann eine sogenannte Erbengemeinschaft.

Bei einer Schenkung auf Nutzungs- oder Wohnrecht achten

Was einmal verschenkt wurde, ist dann auch weg. Nur in Ausnahmefällen kann man eine Schenkung rückgängig machen, wenn beispielsweise der Schenker daran gehindert wird, von seinem Nutzungsrecht Gebrauch zu machen. Deshalb sollte nicht nur die Steuerseite betrachtet werden, sondern auch auf die Familienverhältnisse geachtet werden. Auf jeden Fall sollte ein Nutzungs- oder Wohnrecht vereinbart werden. Denn das garantiert dem bisherigen Immobilienbesitzer, dass er nach der Schenkung weiter in seinem Haus wohnen kann. Wenn die Immobilie nicht selbst bewohnt wird, kann in der Schenkungsurkunde auch ein Nießbrauchrecht festgehalten werden. Der Schenkende sichert sich dadurch das wirtschaftliche Eigentum an der Immobilie auf Lebenszeit, was auch die Mieteinnahmen mit einschließt. Man kann eine Schenkung auch noch mit weiteren Auflagen verknüpfen, wie beispielsweise die Übernahme von Kosten im Pflegefall. Bei geplanten Schenkungen ist es immer sinnvoll einen Fachmann hinzuziehen.

Leseempfehlungen

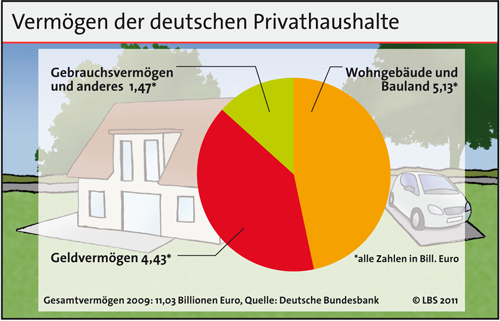

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:Die selbstgenutzte Immobilie als beliebte Altersvorsorge

Die richtige Tilgung bei der Baufinanzierung hängt vom Lebensalter ab

Entscheidende Lebenssituationen beim Vermögensaufbau

Keine Kommentare:

Kommentar veröffentlichen