Tipp 1: Die Bestandsaufnahme - alles muss auf den Tisch

Auch wenn manche Paare dies als unromantisch empfinden, ist ein offenes Gespräch über die gemeinsamen Einkünfte und die Höhe der notwendigen Sparanstrengungen unverzichtbar. Dabei sollten beide Partner alle bestehenden Anlagen und Verbindlichkeiten auf den Tisch bringen. Denn bevor Paare ihre Vorsorgestrategie planen, muss klar sein, welche Sparverträge bereits vorhanden sind. Nur so lassen sich Fehler bei der Vorsorge vermeiden.

Tipp 2: Die Vorsorge breit aufteilen

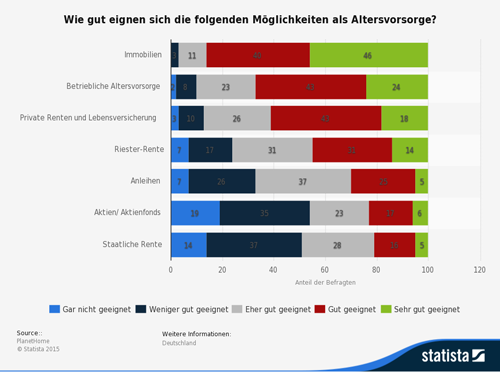

Die für die Vorsorge bestimmten Ersparnisse sollten möglichst breit gestreut angelegt werden. Ausschließlich auf Sparguthaben bei der Bank oder nur auf Immobilien zu setzen, ist nicht sinnvoll. Auch Aktien und Anleihen gehören zu einem ausgereiften Vorsorge-Mix dazu. Denn es lässt sich heute kaum seriös prognostizieren, welche Wertentwicklung die einzelnen Anlageformen über 20 oder 30 Jahren haben werden. Bei staatlich geförderten Produkten wie Riester-Verträgen müssen Ehepartner außerdem klären, wie die ihnen zustehenden Zulagen auf die Verträge verteilt werden sollen.

Tipp 3: Auch das Todesfallrisiko beachten

Das Thema ist zwar unerfreulich, sollte aber unbedingt besprochen werden. Was geschieht beim Tod eines Partners? Stirbt ein Ehepartner, hat der Hinterbliebene in der Regel Anspruch auf die sogenannte Witwenrente. Dafür muss der Verstorbene mindestens fünf Jahre in die gesetzliche Rentenversicherung eingezahlt haben. Hat der Hinterbliebene ein eigenes Einkommen oder eine Rente, wird die Witwenrente damit verrechnet. War das Paar nur verlobt oder lebt nur in einer Partnerschaft, wird die Rente nicht gezahlt. Bei Privaten Rentenversicherungen sollte der Partner als Begünstigter eingetragen werden. Dann bekommt er im Todesfall auch die monatliche Rente.

Leseempfehlungen

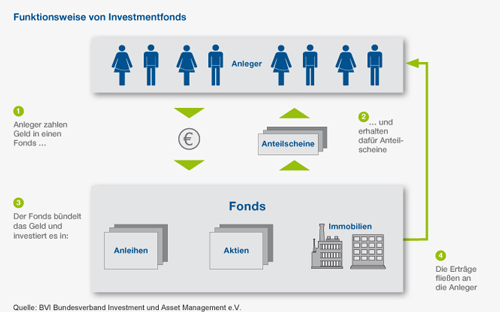

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:Mit ausschüttenden Fonds regelmäßige Erträge erzielen

Fondssparen – Gelassenheit und Geduld bringt Geld

Einlagensicherung und Sondervermögen – Sicher ist sicher