Der Bundesgerichtshof hat entschieden und so den einfachen Ausweg aus einer unliebsamen

Lebensversicherung verwehrt. Der Kläger zog vor den Bundesgerichtshof und wollte den im Jahre 1998 abgeschlossenen Vertrag rückwirkend als unwirksam erklären lassen. Der Kläger schloss eine der bis 2007 üblichen Lebensversicherungen ab und wurde erst nach dem Vertragsabschluss über Vertragsdetails informiert. Der Kläger forderte aufgrund der verspäteten Aufklärung die Unwirksamkeit des Vertrages. Der BGH lehnte die Klage ab und versperrt so Millionen von Deutschen den Weg zu einer Rückabwicklung der Lebensversicherungen. Zahlreiche Deutsche verfügen über eine

Lebensversicherung, die monatlich das Nettoeinkommen verringert und im Gegenzug immer weniger Renditen erwirtschaftet. Ist es sinnvoll für Sie, die bestehenden Lebensversicherungen zu kündigen oder sind diese entgegen ihrem Ruf eine sinnvolle Investition?

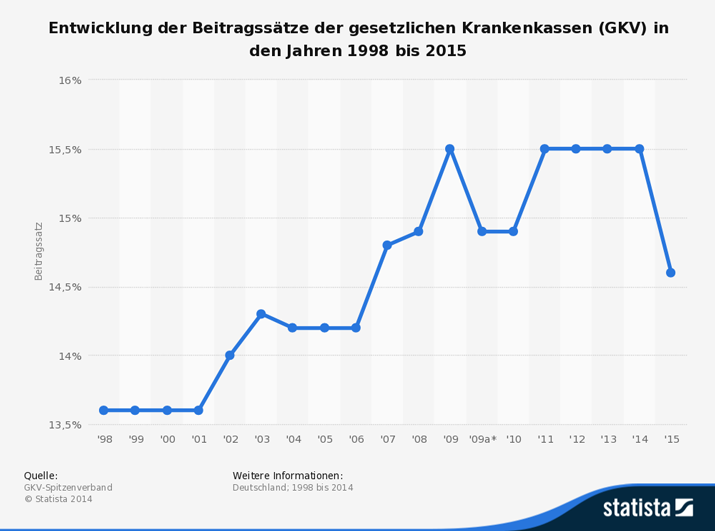

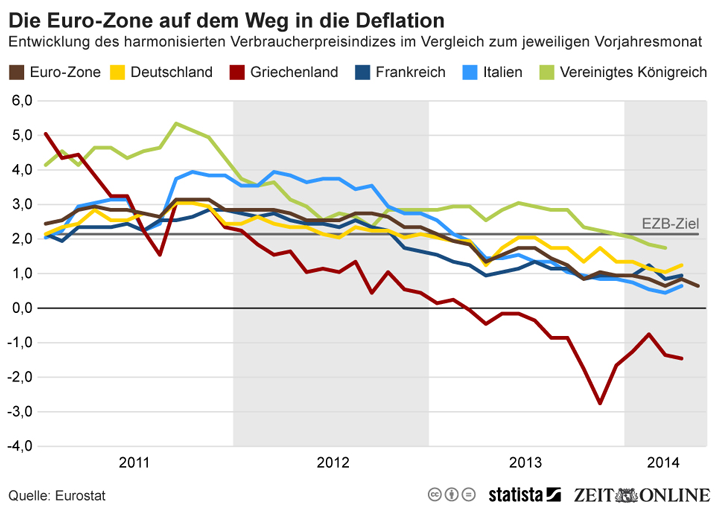

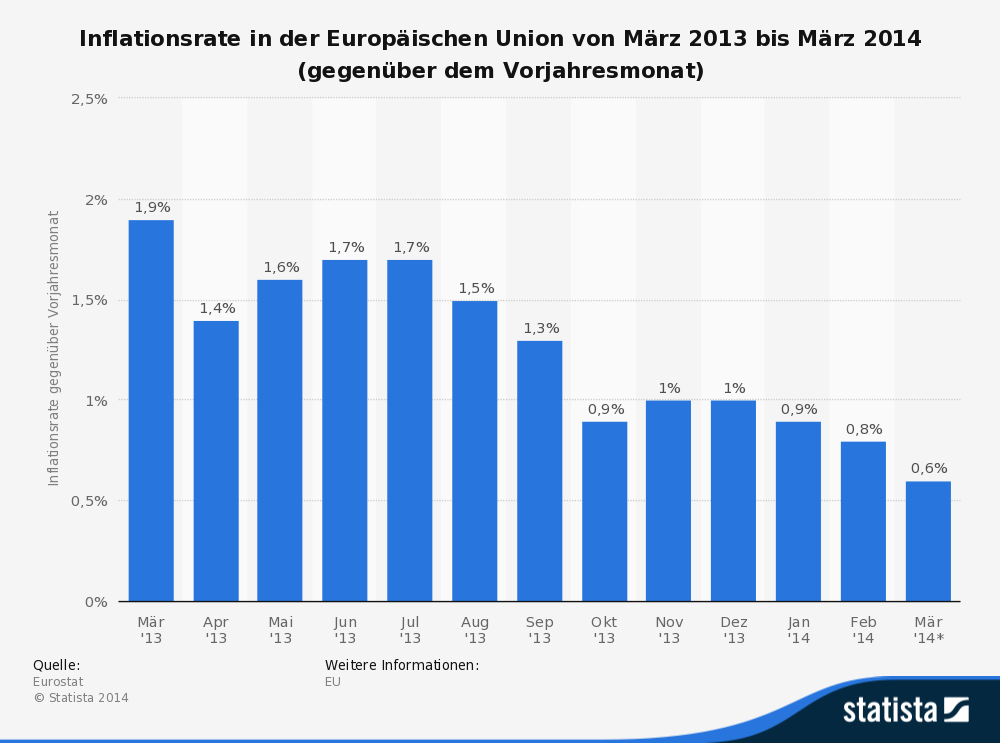

Soll ich der negativen Presse über Lebensversicherungen Glauben schenken und die bestehende Lebensversicherung kündigen? Durch die anhaltende Niedrigzinsphase erlebten die Lebensversicherungen in den vergangenen Jahren einen schleichenden Renditeabstieg. Noch bis zum Jahr 2000 konnten die Versicherungen Ihren Kunden 4 Prozent Zinsen pro Jahr garantieren. Nach der gültigen Reform bleiben lediglich 1,25 Prozent. Die

Lebensversicherung verliert ihre Attraktivität zudem durch die Besteuerung der Kapitalerträge und die neu beschlossene geringe Beteiligung der Kunden an den Bewertungsreserven.

Da man den Vertragswert auf den ersten Blick gar nicht richtig erkennen kann, ist davon abzuraten, Verträge voreilig zu kündigen. In manchen Fällen beträgt der Rückkaufwert einer gekündigten Kapitallebensversicherung nur die Hälfte der eingezahlten Beiträge. Durch eine Kündigung würde man hier Verluste erleiden.

Wie finde ich heraus, ob mein Vertrag schlecht oder gut ist? Kunden sind gut beraten, wenn sie sich die Gesamtrendite anhand der garantierten Ablaufleistung ausrechnen lassen. Unabhängige Berater und Verbraucherstellen bieten diese Serviceleistung an. Dabei entspricht die garantierte Ablaufleistung dem Betrag, der am Vertragsende garantiert ausgezahlt wird. Dieser Wert ist in der Standmitteilung aufgeführt, die Versicherte jedes Jahr seitens der Versicherung erhalten. Um den Wert der

Lebensversicherung einzuschätzen, ist diese Größe der entscheidende Faktor. Lebensversicherungen die vor dem Jahr 2000 abgeschlossen worden sind, werden auch heute den garantierten Zins erwirtschaften. Ist der Altvertrag kontinuierlich bespart worden, so unterliegen die Erträge auch weiterhin der Steuerfreiheit. Liegt eine solche Versicherung vor, so ist es in den meisten Fällen sinnvoll, den Vertrag nicht zu kündigen.

Ist es möglich, dass eine Versicherung pleite geht? Es wird für die Versicherer in Zeiten niedriger Zinsen immer schwerer, die ehemals hohen Renditeversprechen zu erfüllen. Im schlimmsten Fall kann ein Versicherer dadurch pleitegehen. Niemand sollte jedoch aufgrund dieser Möglichkeit eine

Lebensversicherung kündigen. Die Bafin hat erst kürzlich die Krisenanfälligkeit der Versicherungskonzerne geprüft und alle Lebensversicherungen haben diesen Krisentest bestanden. Auch in der Vergangenheit gab es schon Lebensversicherer, die wirtschaftlich nicht mehr auf gesunden Füssen standen. Diese wurden dann mit anderen Lebensversicherern fusioniert oder wie im Fall der Mannheimer Versicherung, in eine von der Versicherungswirtschaft getragene Auffanggesellschaft eingebracht.

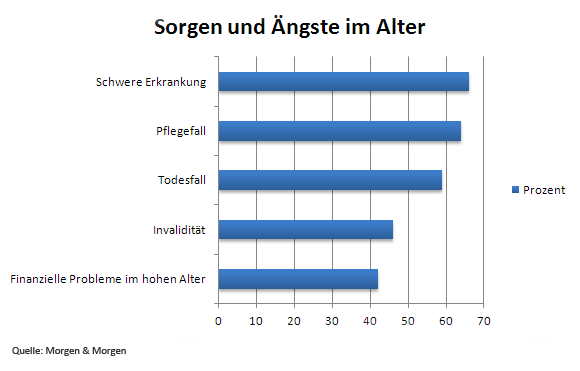

Ist die Lebensversicherung eine Absicherung für die hinterbliebene Familie? Die meisten Kunden nutzen die

Lebensversicherung als Spareinlage. Um das Todesfallrisiko abzusichern, ist eine Risikolebensversicherung zu empfehlen, denn im Falle des Ablebens der versicherten Person wird ein festgelegter Betrag an die Hinterbliebenen auszahlt. Diese Versicherung ist viel günstiger im Vergleich zu einer Kapitallebensversicherung. Um die Familie abzusichern, muss also keine

Lebensversicherung bestehen bleiben. Es sollte sowieso immer darauf geachtet werden, die Risikoabsicherung vom Sparvorgang zu trennen.

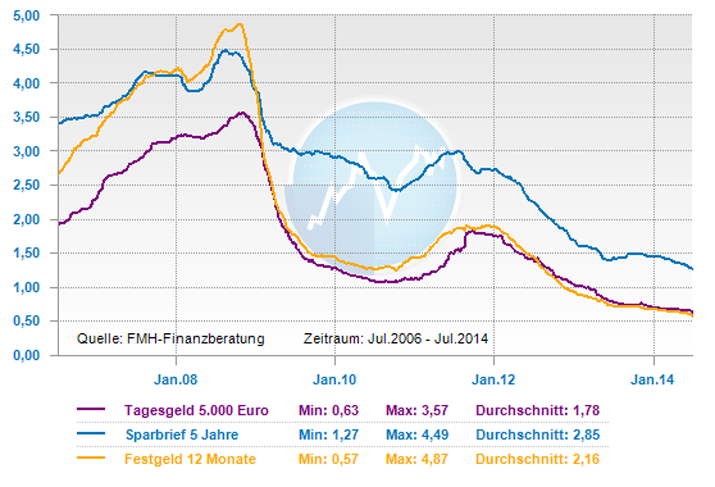

Wohin mit dem Geld, wenn ich meine Lebensversicherung auf jeden Fall kündigen möchte? Der Mangel an Alternativen ist derzeit der beste Grund eine

Lebensversicherung nicht aufzulösen. Eine Kündigung des laufenden Vertrages dürfte nicht sehr lohnend sein, wenn der ausgezahlte Betrag auf das Girokonto, Tagesgeldkonto oder Festgeldkonto fließen soll. Soll der Vertrag aber in jedem Fall gekündigt werden, so steht man vor der Entscheidung "Sicherheit" oder "Rendite". Um heute einen garantieren Zins von 4 Prozent zu erhalten, geht dies nur, wenn in Investmentfonds oder Aktien investiert wird. Dieser Markt hat jedoch seine Kursschwankungen und Bedarf auch einer aktiven Marktbeobachtung. Als sichere Option gilt das Festgeld. Nur werden hier noch geringere Zinsen als bei einer

Lebensversicherung erwirtschaftet und es fällt auch noch die steuerliche Belastung der Kapitalerträge an.

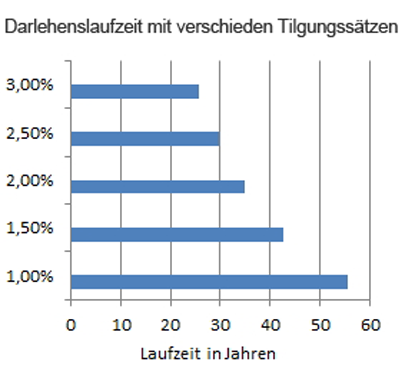

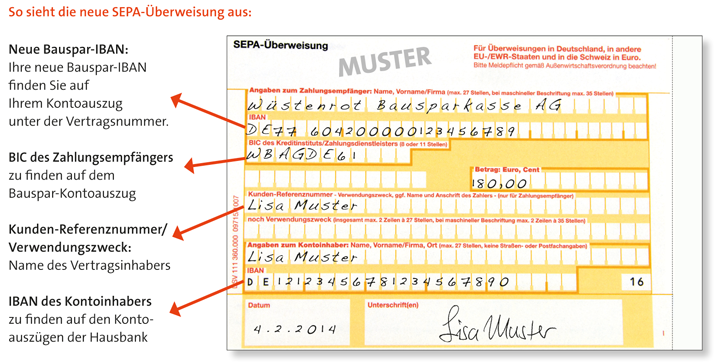

Eine sinnvolle Lösung kann eine Beitragsfreistellung mit vorheriger Anpassung der Restlaufzeit der

Lebensversicherung sein. Die bisherigen Beiträge werden dann in der Zukunft in höher rentierliche Anlageformen investiert und das bisher in die

Lebensversicherung investierte Geld, bleibt als sicheres "Festgeld" weiter angelegt. Man sollte nicht vergessen, dass bei einem ansteigen der Sparzinsen auch die Lebensversicherungen wieder einen höheren Ertrag erzielen werden.

Bei der Aufnahme einer strategischen Finanzanalyse werden auch die Vor- und Nachteile der Lebensversicherungen eingehend berücksichtigt und Sie erhalten einen persönlichen Fahrplan für die weitere Vorgehensweise. Profitieren Sie von meinem Insiderwissen und erstellen Sie Ihren persönlichen Fahrplan. Ein guter Plan ist die Grundlage des Erfolges.