Zum 1. Januar 2018 tritt die Investmentsteuerreform in Kraft. Ziel der Reform war es, europarechtliche Risiken auszuräumen und Gestaltungspotentiale einzuschränken. Das komplexe Besteuerungssystem im Bereich der Investmentfonds wurde zum Teil deutlich vereinfacht. Der Gesetzgeber wollte grundsätzlich keine höhere Steuerbelastung im Bereich der Altersvorsorge und für Privatanleger, die direkt in Investmentfonds investieren. Daher wurden bestimmte pauschale Ausgleichsmechanismen, sog. Teilfreistellungen eingeführt. Welche Neuerungen es gibt und welche Auswirkungen sich hieraus ergeben, finden Sie in den nachfolgenden Information zur Investmentsteuerreform, die Antworten auf einige wichtige Fragen geben, die hilfreich sein können.

Warum wurde das Investmentsteuerrecht überhaupt geändert?

Das Ziel der Reform war es, europarechtliche Risiken auszuräumen, Gestaltungspotentiale einzuschränken und das komplexe Besteuerungssystem im Bereich der Investmentfonds zu vereinfachen.

Welche Neuerungen gibt es?Im Bereich der Investmentfonds gibt es drei wesentliche Änderungen:

- Abschaffung des Transparenzprinzips

- Einführung einer Vorabpauschale

- Aufhebung des Bestandsschutzes für Alt-Anteile

Wie erfolgt die Besteuerung des Investmentfonds?

Derzeit gilt das Transparenzprinzip. Inländische Erträge sind auf Ebene des Fonds grundsätzlich steuerfrei und werden erst beim Anleger versteuert. Ab 01.01.2018 unterliegen bestimmte inländische Erträge bereits auf Fondsebene einer Körperschaftsteuer von 15 %. Das gilt für deutsche und ausländische

Investmentfonds gleichermaßen. Besteuert werden ausschließlich inländische Beteiligungseinnahmen und Immobilienerträge sowie sonstige inländische Einkünfte des Fonds. Hierzu gehören insbesondere Dividenden deutscher Kapitalgesellschaften sowie Mieterträge und Veräußerungsgewinne aus deutschen Immobilien. Andere Erträge, wie z.B. Zinserträge, Veräußerungsgewinne aus Wertpapieren sowie ausländische Dividenden und Immobilienerträge kann der Fonds weiterhin steuerfrei vereinnahmen.

Wie erfolgt die Besteuerung des Anlegers?

Laufende Ausschüttungen sowie Gewinne aus der Veräußerung von Fondsanteilen werden wie bisher beim Anleger besteuert. Neu ist die sogenannte Vorabpauschale. Die Vorabpauschale ersetzt die bisherige Regelung zu ausschüttungsgleichen Erträgen. Sie wird erhoben, wenn ein Investmentfonds keine oder nur geringe Ausschüttungen vornimmt. Die Vorabpauschale ist auf die Wertsteigerung des Fonds im Kalenderjahr begrenzt. Wird der Investmentfonds in späteren Jahren veräußert, mindert die geleistete Vorabpauschale den Veräußerungsgewinn. Sie verhindert somit, dass Erträge im Fonds jahrelang steuerfrei thesauriert werden können. Wirtschaftlich betrachtet handelt es sich bei der Vorabpauschale um eine „vorweggenommene“ Besteuerung.

Was ist mit der Aufhebung des Bestandsschutzes für Alt-Anteile gemeint?

Was ist mit der Aufhebung des Bestandsschutzes für Alt-Anteile gemeint?

Bisher waren Kursgewinne aus Anteilen im Privatvermögen, die vor 2009 erworben wurden, steuerfrei. Diese Regelung wird zum 01.01.2018 abgeschafft. Unrealisierte Wertveränderungen bis zum 31.12.2017 bleiben steuerfrei. Wertveränderungen von Alt-Anteilen, die nach dem 01.01.2018 eintreten, sind künftig steuerpflichtig. Als Ausgleich für die Abschaffung des Bestandsschutzes wurde ein Freibetrag von 100.000 EUR pro Person eingeführt. Eine Steuerbelastung entsteht also erst, wenn die künftigen Wertveränderungen den Freibetrag von 100.000 EUR überschreiten. Der Freibetrag ist im Rahmen der Veranlagung durch den Privatanleger geltend zu machen.

Gibt es Ausgleichsmechanismen?

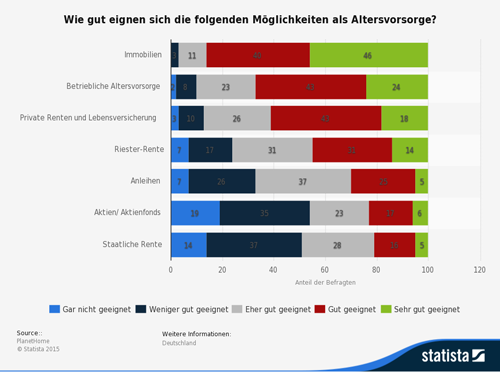

Ja, es gibt gleich mehrere pauschale Ausgleichsmechanismen. Diese sollen verhindern, dass es im Bereich der Altersvorsorge und für Privatanleger insgesamt zu einer höheren Steuerbelastung kommt.

Welche Ausgleichsmechanismen gibt es bei der Direktanlage im Privatvermögen?

Als Ausgleich für eine mögliche Steuerbelastung auf Fondsebene sind Teilfreistellungen vorgesehen. Je nachdem, um was für einen Fonds es sich handelt, sind 30 % (Aktienfonds), 60 % bzw. 80 % (Immobilienfonds) oder 15 % (Mischfonds) der Erträge beim Privatanleger steuerfrei. Diese Teilfreistellungen gelten für laufende Ausschüttungen, für die Vorabpauschale und auch für Veräußerungsgewinne. Sie dienen dazu, die Steuerbelastung auf Fondsebene zu neutralisieren. Im Einzelfall kann dies dazu führen, dass die Teilfreistellung auf Anlegerebene sogar höher ist, als die steuerliche Vorbelastung auf Fondsebene. Umgekehrt profitiert ein Anleger, der z.B. aufgrund einer Nicht-Veranlagungsbescheinigung ohnehin keine Steuern zahlt, aber auch nicht von einer Teilfreistellung. Für reine Renten- oder Geldmarktfonds gibt es keine Teilfreistellungen, da hier auf Fondsebene ja auch keine Besteuerung erfolgt.

Wie sehen die Ausgleichsmechanismen im Bereich der privaten fondsgebundenen Lebensversicherung aus?

Im Bereich der privaten fondsgebundenen Lebensversicherung wurde ebenfalls eine Teilfreistellung eingeführt, um eine mögliche Steuerbelastung auf Fondsebene auszugleichen. Wie bisher unterliegt bei Neuverträgen (Abschluss ab 01.01.2005) der Unterschiedsbetrag zwischen der Versicherungsleistung und den entrichteten Beiträgen der Besteuerung mit dem persönlichen Steuersatz. Sind die Voraussetzungen erfüllt (Vertragslaufzeit > 12 Jahre und Auszahlung ab dem 60. bzw. 62. Lebensjahr), ist weiterhin nur der hälftige Unterschiedsbetrag steuerpflichtig. Als Ausgleich für eine mögliche Steuerbelastung auf Fondsebene sind künftig zudem 15 % des Unterschiedsbetrags steuerfrei, soweit dieser auf Erträgen aus

Investmentfonds beruht. Berücksichtigt werden Erträge, die ab dem 01.01.2018 erwirtschaftet wurden. Diese Teilfreistellung gilt auch für private fondsgebundene Rentenversicherungen, soweit keine lebenslange Rente gezahlt wird. Bei lebenslangen Rentenzahlungen unterliegt wie bisher nur der Ertragsanteil der Besteuerung. Die Teilfreistellung wird durch das Versicherungsunternehmen im Zeitpunkt der Leistung automatisch berechnet und dem Versicherungsnehmer bescheinigt.

Was ist mit Altverträgen (Abschluss vor 2005)?

Steuerfreie Altverträge (Abschluss vor 2005) bleiben auch weiterhin steuerfrei, sofern die Voraussetzungen wie Mindestlaufzeit und Auszahlungsalter erfüllt sind. Die Teilfreistellung ist bei Altverträgen nicht anzuwenden, unabhängig davon, ob es sich um steuerfreie oder steuerpflichtige Altverträge handelt.

Gibt es Besonderheiten bei Riester- und Basis-Rentenverträgen („Rürup“)?

Bei Riester- und Basis-Rentenverträgen („Rürup“) hat der Gesetzgeber ebenfalls einen Ausgleichsmechanismus eingeführt. Dieser greift bereits in der Ansparphase. Soweit Fondsanteile im Rahmen von Riester- oder Basis-Rentenverträgen gehalten werden, wird die Körperschaftsteuer auf Fondsebene gar nicht erst erhoben oder an den Fonds zurückerstattet. Der Versicherungsnehmer profitiert hier mittelbar über die Fondsrendite. Diese Verfahren sind mit hohem Aufwand verbunden.

Investmentfonds werden diese in der Regel dann durchführen, wenn das auch wirtschaftlich sinnvoll ist, sprich wenn der Fonds überhaupt nennenswerte Dividenden- und Immobilienerträge aus deutschen Quellen erzielt.

Welches Fazit kann man ziehen?

Es gibt keinen Grund, unüberlegt zu handeln oder Verträge zu kündigen. Fondsgebundene Versicherungen bleiben attraktiv. Wenn die Voraussetzungen erfüllt sind, profitieren sie auch weiterhin von Steuerbegünstigungen. Das gleiche gilt für Riester- und Rürup-Verträge. Auch der Wegfall des Bestandsschutzes für Alt-Anteile im Privatvermögen wird in vielen Fällen aufgrund des hohen persönlichen Freibetrags zu keiner Steuerbelastung führen.

Bitte beachten Sie, dass diese Mitteilung rein informativen Charakter besitzt und eine rechtliche oder steuerliche Beratung nicht ersetzen kann. Die Ausführungen geben den aktuellen Kenntnisstand wieder. Derzeit existieren noch offene Anwendungsfragen, zu denen sich das Bundesfinanzministerium bisher noch nicht geäußert hat. Obwohl die

Ausführungen mit größtmöglicher Sorgfalt erstellt wurden, kann keine Haftung übernommen werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Hilfe bei der SteuererklärungInvestmentfonds und Steuern – Ihre Gebrauchsanweisung für 2017Gesetzesänderung macht Freistellungsaufträge ohne Steuer-ID unwirksam!